Was ist eine Kreditkarte und wie funktioniert sie?

Bereits vor über 70 Jahren veröffentlichten Frank McNamara und Ralph Schneider mit ihrem Unternehmen “Diners Club” die erste moderne Kreditkarte, die wie eine Charge Card abgerechnet wurde. In den vergangenen sieben Dekaden, hat sich die Kreditkarte und der Kreditkartenmarkt weiterentwickelt, was im Oktober 2014 in dem Launch von Apple Pay gipfelte. Und trotz 70 Jahren Fortschritt und Weiterentwicklung hat sich das Grundprinzip der klassischen Kreditkarte nicht verändert.

Die klassische Kreditkarte ist ein Zahlungsmittel, das dem bargeldlosen Bezahlen dient. Die Besonderheit der Credit Card, ist der Verfügungsrahmen, durch den Du Einkäufe tätigen kannst, die Du erst zu einem späteren Zeitpunkt zurückzahlen musst. Heutzutage bieten allerdings gar nicht mehr alle Kreditkarten diese Möglichkeit, sie zeichnen sich hauptsächlich dadurch aus, dass weltweit und im Internet mit ihnen bezahlt werden kann.

Wie Kreditkarten und die Kreditkartenzahlung funktionieren, welche Arten von Kreditkarten es gibt und was die Vor- und Nachteile von Kreditkarten sind haben wir in diesem Artikel zusammengefasst.

Warum gibt es Kreditkarten überhaupt?

Ihren Ursprung haben Kreditkarten bei Ölfirmen, die Karten an ihre Kunden gaben, um sie ihren Kundenkonten einfach zuordnen zu können. Die Kreditkarte war also eher eine Art Ausweis, als eine Karte mit der tatsächlich Geld transferiert wurde. Unternehmen begannen ihren Kunden mit eigenen Kundenkonto und Kreditkarte irgendwann Kredite zu gewähren, sie konnten sich Öl abholen, mussten es aber erst später bezahlen. Die Kreditkarte war damals aber nur zum bezahlen bei einem Unternehmen, dem Herausgeber geeignet.

Heute gibt es die Kreditkarte hauptsächlich aus zwei Gründen:

1. Bargeldlos bezahlen

Kreditkarten bieten den großen Vorteil, dass sie weltweit, wie auch im Internet eingesetzt werden können. Im Gegensatz zur Girokarte, die nur in Deutschland bzw. im Euro-Raum benutzt werden kann, sind Mastercard oder VISA weltumspannende Netzwerke, die in nahezu jedem Land und jedem Laden vertreten sind. So sind Kreditkarten beispielsweise für Urlaube unverzichtbar.

2. Jetzt einkaufen, später bezahlen (Kreditfunktion)

Durch die Möglichkeit der kurzfristigen zinsfreien Kreditaufnahme, können mit der Kreditkarte Anschaffungen oder Rechnung mit dem Verfügungsrahmen gekauft werden, die erst zu einem späteren Zeitpunkt bezahlt werden müssen. Du kannst also eine Anschaffung tätigen, obwohl Du das Geld dafür noch gar nicht besitzt.

Wie funktioniert das Bezahlen mit Kreditkarte?

Für Dich als Kreditkartennutzer ist das Zahlen mit Kreditkarte extrem einfach. In Geschäften musst Du die Karte, dank der kontaktlosen NFC-Technik, nur auf das Kartenlesegerät halten und bei Transaktionen von mehr als € 50,- die 4-stellige PIN eintippen oder Deine Unterschrift abgeben. Online reicht die Eingabe Deiner Kreditkartennummer, des Gültigkeitsdatums der Karte und des CVC/CVVs mit einer zusätzlichen Bestätigung durch das TAN-Verfahren über Dein Smartphone. Mit dem bezahlten Betrag, wird dann Dein Verfügungsrahmen belastet. Alle Zahlungen innerhalb eines Monats werden so aufsummiert und Dir in der Regel einmal im Monat in Rechnung gestellt, oder sogar automatisch von Deinem Referenzkonto abgebucht. So kannst Du also Einkäufe tätigen, die Du erst später bezahlen musst.

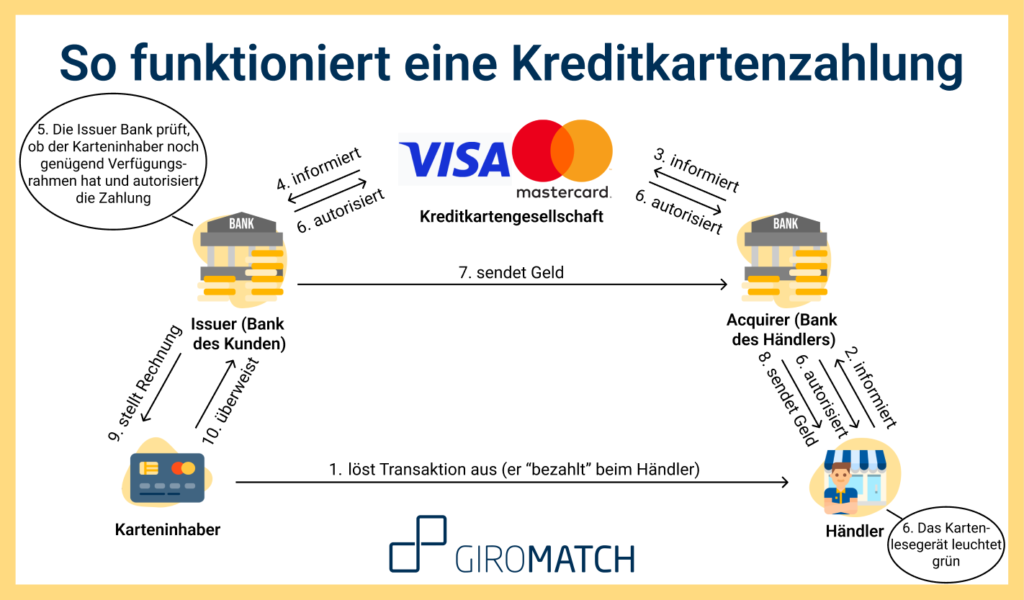

Wie die Kreditkartenzahlung aber technisch abläuft und was im Hintergrund passiert, ist den meisten unbekannt. Wir zeigen es Dir!

- Der Karteninhaber legt seine Karte beim Händler auf das Kreditkartenterminal und löst dadurch die Transaktion aus.

- Das Kreditkartenlesegerät hat Zugang zum Internet. So sendet der Händler die Informationen über die Zahlung, also Betrag und Kreditkartennummer, an den Acquirer. Der Acquirer ist die Bank des Händlers, der an die Kreditkartensysteme von VISA, Mastercard oder American Express angebunden ist.

- Je nach dem ob Deine Kreditkarte eine VISA, Mastercard oder Amex ist, sendet der Acquirer die Informationen in das Kreditkartennetzwerk der jeweiligen Kreditkartengesellschaft.

- Anhand der Bank Identification Number (BIN), die ersten 6 Stellen der Kreditkartennummer, kann die Kreditkartegesellschaft sehen wer der Issuer der Karte ist. Der Issuer ist die Bank des Kreditkarteninhabers, die die Karte ausgegeben hat und bei der das Kreditkartenkonto liegt. Der Issuer ist auch an das Kreditkartennetzwerk angeschlossen und wird von der Kreditkartengesellschaft informiert.

- Anhand der Kreditkartennummer, weiß der Issuer, zu welchem Konto die Kreditkarte gehört und prüft den Verfügungsrahmen. Hat der Kunde noch genug Verfügungsrahmen für die Zahlung übrig, autorisiert der Issuer die Zahlung.

- Die Autorisierung wird über die komplette Kommunikationskette hinweg zurückgesendet und das Kartenlesegerät zeigt “Zahlung erfolgt” oder “Transaction approved”.

- Innerhalb weniger Werktage sendet die Issuer Bank das Geld an den Acquirer.

- Der Acquirer gibt die Zahlung an den Händler weiter, beziehungsweise schreibt sie seinem Konto gut.

- Einmal im Monat stellt die Issuer-Bank dem Karteninhaber dann alle angefallenen Zahlungen in einem großen Betrag in Rechnung.

- Der Karteninhaber bezahlt die Rechnung und der Verfügungsrahmen ist wieder auf 0,- gesetzt.

Wer verdient an einer Kreditkarte?

Kreditkarten kosten sowohl den Besitzer, als auch den Händler der die Karten akzeptiert, Geld. Wenn man Versicherungsdienstleister oder PAYBACK einmal außenvorlässt, die an den Zusatzservices verdienen die mit der Kreditkarte mitverkauft werden, verdienen im Grunde genommen 3 Parteien an einer Kreditkarte:

Die Acquirer-Bank

Die Acquirer-Bank, also die Bank des Händlers, bei dem Du mit Kreditkarte bezahlen kannst bekommt eine Transaktionsgebühr (Transaction Fee), die anteilig am Umsatz des Händlers ist. Diese Gebühr beträgt ca. 0,3% des Betrags, der Kreditkartenzahlung.

Diese Gebühr kann der Acquirer aber nicht komplett selbst behalten. Er muss sie mit der Kreditkartengesellschaft und der Issuer-Bank teilen. Am Ende bleiben beim Acquirer ca. 5% – 20% der gesamten Kartentransaktionsgebühr hängen.

Die Kreditkartengesellschaft (VISA, Mastercard oder Amex)

Die Kreditkartengesellschaft verdient sowohl an jeder Kreditkartenzahlung, als auch an der Ausgabe der Kreditkarten mit. VISA, Mastercard und Amex, die Kreditkartengesellschaften die das Kreditkartennetzwerk zur Verfügung stellen, bekommen einen Teil der Transaktionsgebühren des Acquirers.

Zudem bekommen VISA und Mastercard eine Lizenzgebühr von der Issuer-Bank, dafür dass diese die Kreditkarten mit Verbindung zum jeweiligen Netzwerk ausgeben darf.

American Express ist ein Sonderfall, da die Amex Kreditkarten nicht über eine Issuer Bank ausgegeben werden, sondern nur direkt von American Express Co. selbst. Somit erhält Amex auch keine Lizenzgebühren an.

Die Issuer-Bank

Der Issuer, der die Kreditkarten an die Endverbraucher ausgibt (to issue = ausgeben) verdient auch an der Kreditkartenzahlung mit. Auch er bekommt einen Teil der Transaktionsgebühren der Acquirer-Bank.

Den Großteil des Umsatzes verdient die Issuer-Bank aber durch Jahresgebühren und Zinsen. Für manche Kreditkarten fällt eine monatliche oder jährliche Gebühr an, die an den Issuer bezahlt wird. Zudem fallen teilweise Gebühren für Zahlungen oder Bargeldabhebungen an. Darüber hinaus werden Zinsen fällig, wenn Du einen Kredit mit Deiner Kreditkarte aufnimmst, also den Verfügungsrahmen nicht pünktlich zum Zahlungsziel ausgleichst.

Das sind die Vorteile und Nachteile einer Kreditkarte

Vorteile

- Weltweit Bezahlen: Kreditkarten der großen Kreditkartengesellschaften VISA und Mastercard werden auf der ganzen Welt für Zahlungen akzeptiert. Damit eignen sie sich perfekt für Reisen.

- Verfügungsrahmen: Der Verfügungsrahmen verschafft große Flexibilität, da Einkäufe nicht direkt von Dir bezahlt werden müssen, sondern Du einen kurzfristigen, kostenlosen Kredit erhältst.

- Online Bezahlen: Wie auch für Zahlungen im Ausland, eignen sich Kreditkarten auch für Zahlungen im Internet. Durch die Zwei-Faktor-Authentifizierung mit dem TAN-Verfahren, ist die Kreditkarte beim Online Shopping sehr sicher.

- Mobile Pay: Die Kreditkarte ermöglicht die Mobile Payment Services, wie Apple Pay oder Google Pay, für maximalen Komfort beim Bezahlen zu nutzen.

- Zusatzservices: Bei vielen Kreditkarten bekommst Du attraktive Services und Angebote für Versicherungen, Mietwägen, Payback oder Hotels.

Nachteile

- Jahresgebühren: Es gibt zwar kostenlose Kreditkarten, für die meisten Kreditkarten auf dem Markt fallen allerdings monatliche oder jährliche Gebühren an, die schon bei wenigen Euro pro Monat beginnen.

- Zinsen: Bei den echten Credit Cards fallen Zinsen an, sobald Du den Verfügungsrahmen nicht pünktlich zum Zahlungsziel ausgleichst. Den Betrag nimmst Du dann als Ratenkredit mit monatlichen Zinsen auf. Bei manchen Kreditkarten fallen bspw. für Bargeldabhebungen Zinsen ab dem Zeitpunkt der Abhebung an.

- Missbrauch: Kreditkarten sind zwar allgemein sehr sicher. Die Gefahr, dass Deine Kreditkartendaten aber an einem manipulierten Automaten gestohlen werden, besteht trotzdem.

- Mögliche Verschuldung: Durch die unpünktliche Zahlung Deiner Kreditkartenrechnung, kannst Du Dich verschulden. Hier kann sich die Flexibilität durch Unaufmerksamkeit also rächen. Wenn Du Deine Ausgaben aber im Blick hast und immer pünktlich deine Kreditrahmen ausgleichst, solltest Du Dir keine Gedanken darüber machen.

Welche Arten von Kreditkarten gibt es?

Kreditkarte ist nicht gleich Kreditkarte. Es kann zwischen 4 verschiedenen Arten unterschieden werden, die sich in der Methode der Abrechnung unterscheiden. Es gibt die klassischen Revolving Cards (Credit Card) und Charge Cards mit Verfügungsrahmen und die Debit Kreditkarten und Prepaid Kreditkarten ohne Verfügungsrahmen.

Revolving Kreditkarten mit Teilzahlungsfunktion

Revolving Kreditkarten werden auch Credit Cards genannt, da Du mit ihnen einen echten Ratenkredit bekommen kannst. Revolving Cards verfügen über einen Kreditrahmen, den Du in der Regel monatlich auslasten kannst. Einmal monatlich hast Du dann ein zinsfreies Zahlungsziel, bis zu dem Du Deinen Kreditrahmen kostenlos ausgleichen kannst. Tust Du das nicht, werden zwischen 10% und 30% des Verfügungsrahmens automatisch von Deinem Referenzkonto ausgeglichen und den Rest nimmst Du als Kredit auf. Den Ratenkredit musst Du dann in mehreren monatlichen Raten zurückzahlen, wobei Zinsen zwischen 10% und 20% p.a. anfallen.

Charge Card mit Verfügungsrahmen

Wie auch die Revolving Card hat die Charge Card einen Verfügungsrahmen, Du kannst also Geld ausgeben welches Du gar nicht besitzt. Im Unterschied zur Revolving Card kannst Du bei der Charge Card aber keinen Ratenkredit aufnehmen, der komplette Verfügungsrahmen wird in der Regel zum Monatsende per Lastschrift automatisch ausgeglichen. American Express gibt bspw. nur Charge Cards aus.

Debit Kreditkarte

Eine Debitkarte ist grundsätzlich eine Karte, die direkt an ein Girokonto gebunden ist und Zahlungen innerhalb weniger Werktage abbucht. Auch eine Girocard oder EC-Karte ist somit eine Debitkarte. Debit Kreditkarten sind aber an das Kreditkartennetzwerk von VISA oder Mastercard angebunden, weshalb Du mit ihnen im Ausland wie auch online bezahlen kannst. Die Möglichkeit Dich zu verschulden hast du bei einer Debit Kreditkarte im Vergleich zur Revolving Card aufgrund des fehlenden Kreditrahmens nicht, weshalb Du eine Debitcard auch ohne SCHUFA bekommen kannst.

Die aufladbare Prepaid Kreditkarte

Auch Prepaid Kreditkarten haben keinen Verfügungsrahmen. Prepaid Karten müssen vor der Nutzung aufgeladen werden, ansonsten sind sie nutzlos. Mit einer Prepaid Kreditkarte kannst Du nur das Geld ausgeben, was Du auch auf die Karte überwiesen hast, weshalb sie auch für Kinder, Jugendliche und Studenten als Zahlkarte geeignet ist. Zudem kannst Du Dir mit einer Prepaid Karte ein klares Budget setzen und hast Deine Kosten immer im Blick.

Wie funktioniert die Beantragung einer Kreditkarte?

Kreditkarten bekommt man heutzutage nicht mehr nur bei der Hausbank oder der Sparkasse, sondern auch im Internet bei Direktbanken oder modernen Neobanken. Dabei ist die Beantragung so simpel wie noch nie und kann in wenigen Minuten erfolgen. Die Beantragung einer echten Kreditkarte mit Kreditrahmen erfolgt dabei in 3 Schritten. Als erstes musst Du Deine persönlichen Daten angeben. Hierzu gehören unter anderem Name, Geburtsdatum, Adresse und Telefonnummer. Im zweiten Schritt wird Deine Bonität geprüft. Dazu musst Du Angaben zu Deinem Einkommen machen und die Bank überprüft Deine SCHUFA. Der letzte Schritt ist der KYC-Check, bei dem Deine Identität überprüft wird. Dafür musst Du entweder im Video Ident Verfahren deinen Ausweis vorzeigen, bei der Post deinen Ausweis vorlegen, oder mit der Postident App deinen Ausweis scannen. Zudem erfolgt oft eine 1 Cent Überweisung von einem Konto, dass auf Deinen Namen läuft.

Allerdings kann nicht jeder einfach so eine Kreditkarte beantragen. Du musst ein paar Voraussetzungen erfüllen

- Volljährigkeit: Die erste Grundvoraussetzung ist das Mindestalter von 18 Jahren. Das gilt für alle Kreditkarten außer einige Prepaid Kreditkarten, die es auch für Kinder ab 7 Jahren geben kann.

- Wohnsitz in Deutschland: Aufgrund von Haftungsansprüchen, der Banken gegenüber dem Kreditkartenbesitzer, ist für eine Kreditkarte von den meisten deutschen Kreditinstituten der Wohnsitz in Deutschland nötig. Bei manchen Kreditinstituten und Neobanken reicht auch ein Wohnsitz in einem EU-Mitgliedsstaat aus.

- Ausreichende Bonität: Für Kreditkarten mit Verfügungsrahmen, aber auch für einige Debitkarten liegen Bonitätsansprüche von Seiten des Kreditinstituts vor. Du benötigst eine ausreichende Bonität und keine negative SCHUFA um eine Kreditkarte zu beantragen. Hast Du kein regelmäßiges Einkommen oder benötigst eine Kreditkarte ohne SCHUFA, musst Du auf eine Prepaid Kreditkarte oder Debit Kreditkarte zurückgreifen.