Beste Kreditkarte zum Meilen und Punkte sammeln

Einige Kreditkarten bieten sich perfekt für Vielreisende an – mit jedem Euro Umsatz kannst Du Meilen sammeln und somit mit jeder Zahlung profitieren. Je nach Kreditkarte sammelst Du Meilen oder Bonuspunkte, die sich anschließend in Meilen umwandeln lassen. Meistens gibt es bei einem Neuantrag einen attraktiven Willkommensbonus, der auf Dein Meilenkonto gutgeschrieben wird und eine super Starthilfe bietet.

Egal für welche Kreditkarte Du Dich entscheidest, das Meilensammeln funktioniert automatisch beim Einkaufen und Geld ausgeben. Sobald Du genügend Meilen gesammelt hast, kannst Du diese z.B. für Deine nächste Flugbuchung oder ein Upgrade in eine bessere Klasse verwenden.

In diesem Artikel verraten wir Dir, welche Kreditkarte sich dafür am besten eignet. Dafür vergleichen wir verschiedene Kreditkarten, erzählen Dir von den Vor- und Nachteilen der jeweiligen Anbieter und geben Dir Tipps, wie Du schnell und einfach an möglichst viele Meilen gelangst.

Vorteile und Nachteile einer Meilen Kreditkarte

Vorteile

- Mit jedem Kauf Punkte / Meilen sammeln: Für jede Zahlung, die Du tätigst bekommst Du einen Teil des Betrags als Meilen/Punkte gutgeschrieben, die Du später wieder einlösen kannst.

- Upgrades auf Flügen: Bei den Vielfliegerprogrammen kannst Du die Meilen für Ugrades einlösen.

- “Kostenlose Flüge” durch Meilen: Hast Du genug Meilen gesammelt kannst Du Diese auch gegen Flüge eintauschen.

- Zugang zu Flughafen Lounges: Einige Meilen Karten gewähren Dir exklusiven Zugang zu Lounges.

- Weitere Zusatzleistungen inklusive: Oft handelt es sich bei den Meilen Kreditkarten um Premiumkreditkarten, die Dir Zusatzleistungen wie Reiseversicherungen bieten

Nachteile

- Bonuspunkte verfallen: Bei den meisten Kreditkarten verfallen die Bonuspunkte oder Meilen wenn sie nach mehreren Monaten noch nicht eingelöst wurden.

- Teilweise hohe Jahresgebühren: Da es sich bei den Meilen Kreditkarten oft um Premium-Kreditkarte handelt, haben sie meist auch relativ hohe Jahresgebühren.

- Du wirst verleitet mehr zu kaufen/mehr Geld auszugeben, da Du dadurch Punkte sammelst.

- Oft Gebühren für Bargeldabhebungen.

Die besten Kreditkarten mit Bonusprogramm

Die gängigen Kreditkarten mit denen sich Meilen oder Prämien sammeln lassen sind alles “echte Kreditkarten”, also Charge Cards oder Revolving Cards. Das bedeutet sie kommen alle mit einem Verfügungsrahmen. Allerdings unterscheiden sich durch unterschiedlich hohe Jahresgebühren, Gebühren für Transaktionen, Anzahl der Meilen bzw. Prämienpunkte pro Euro Umsatz. Um das beste Modell für Deine Anforderungen zu finden, solltest Du die verschiedenen Kreditkarten vergleichen.

Wir stellen dir die besten Kreditkarten für diese Kategorien vor:

- Die besten Kreditkarten zum direkten Meilen sammeln

- Die beste kostenlose Meilen-Kreditkarte

- Die Meilen-Kreditkarten mit den meisten Vorteilen

Die beste Kreditkarte zum direkten Meilen sammeln

Für die direkte Sammlung von Meilen bieten sich Kreditkarten der 2 Anbieter Miles and More und Eurowings an. Miles & More hat für Privatkunden zwei Modelle im Angebot – die Blue und die Gold Credit Card. Die Gold Credit Card bietet die Möglichkeit Prämienmeilen in Statusmeilen zu tauschen. Diese bestimmen den Status im Vielfliegerprogramm und bieten Vorteile z.B. beim Check-in. Eurowings bietet ebenfalls zwei Modelle an – die Classic und Gold Kreditkarte.

Die beste kostenlose Meilen-Kreditkarte

Neben den klassischen Meilen Kreditkarte gibt es auch noch weitere Wege, um Kreditkartenumsätze in Meilen umzuwandeln. Beispielsweise durch die Sammlung von Prämienpunkt, die sich in Meilen umwandeln lassen. Eine kostenlose Variante bietet z.B. American Express mit Payback.

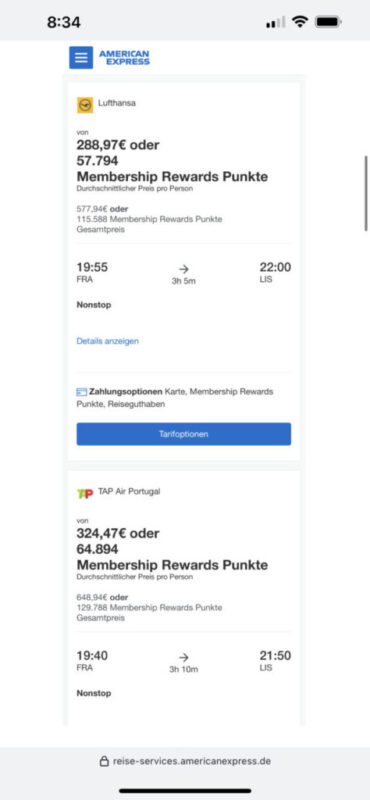

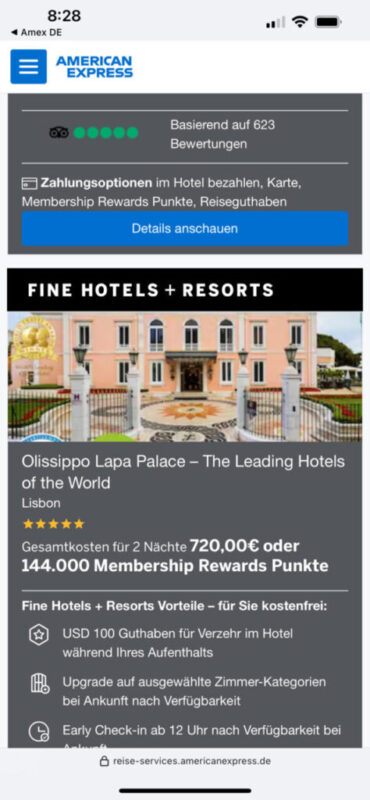

Hier ist beispielsweise die Rewards-Programm Übersicht von American Express, bei denen Du die gesammelten Punkte genau wie Meilen für Flüge und Hotels einsetzen kannst.

Payback American Express Kreditkarte

Die Payback American Express Karte ist eine Kooperation zwischen Payback und Amex. Sie bietet viele Vorteile:

- Keine Jahresgebühr – für jeden Geldbeutel geeignet

- 1 Payback Punkt pro 2 Euro Umsatz – auch außerhalb der Payback Partner

- Payback Punkte lassen sich direkt in Meilen umwandeln

- Kein Punkteverfall

- 3.000 Punkte Willkommensbonus

Die Payback Punkte, die Du mit der Amex Kreditkarte sammelst, kannst Du entweder in Meilen umwandeln oder bei Payback selbst für Prämien und Geschenke einlösen. Außer den Payback Punkten bietet die Payback American Express aber keine Zusatzleistungen.

Die Meilen-Kreditkarten mit den meisten Vorteilen

Bist Du sehr viel auf Reisen, kann sich eine Kreditkarte für dich lohnen, für die Du zwar jährlich eine etwas höhere Gebühr zahlen musst, allerdings auch viele Vorteile erhältst. Mit den Kreditkarten von American Express sammelst Du zwar nicht direkt Meilen mit Deinem Kreditkartenumsatz, aber dafür Punkte für das Membership Rewards Programm. Diese Punkte lassen sich in Meilen für die Vielfliegerprogramme von 12 Airlines transferieren. Alle Amex Kreditkarten lassen sich für dieses Programm nutzen.

Dabei bietet American Express zwei Premium Kreditkarten an, die Deine Reisen deutlich angenehmer gestalten können, einmal in einer Gold-Variante und einmal in der luxuriösen Platinum Variante.

Zusätzlich gibt es bei Amex noch das Membership Rewards Turbo Programm, mit dem Du 50% mehr Punkte sammeln kannst. Du bekommst für € 2,- Kartenumsatz 3 Membership Rewards Punkte, die Du dann wieder in Meilen umwandeln kannst. Das Turbo Programm kostet € 15,- extra pro Jahr und der Bonus beim Meilen sammeln gilt für 20.000 Meilen pro Jahr, danach sammelst Du wieder ganz normal einen Punkt pro € 1,- Umsatz. Für Personen mit hohen Kreditkartenumsätzen, die die Vielfliegerprogramme nutzen, lohnt sich das Turbo Programm definitiv.

Lohnt sich eine Kreditkarte zum Meilen oder Prämienpunkte sammeln?

Ob sich eine Kreditkarte zum Bonuspunkte oder Meilen sammeln für Dich lohnt, hängt von Deinen Anforderungen an eine Kreditkarte ab. Sollte eine Kreditkarte eine hohe Jahresgebühr kosten, solltest Du die Meilen Vorteile regelmäßig nutzen. Nur dann können die Vorteile Deiner Kreditkarte die Kosten überwiegen. Je nach Anbieter können für eine Flugbuchung mehrere Tausend Meilen notwendig sein. Dafür müssen erstmal einige Kreditkartenumsätze generiert werden.

Das beachten der Vorteile ist wichtig, allerdings sind die sonstigen Gebühren, die durch die Nutzung einer solchen Kreditkarte anfallen können, genauso wichtig. Fallen Gebühren für das Bezahlen im Ausland an? Gibt es hohe Überziehungszinsen? Auf diese Gebühren solltest du achten:

- Kosten für Bargeldabhebung im In- und Ausland

- Gebühr für Zahlungen in Fremdwährung

- Jahresgebühr

- Verzugs- oder Sollzinsen

Solltest Du eine Kreditkarte oft benutzen, kann eine Kreditkarte zum Meilen sammeln eine gute Alternative sein, da Du so mit Deinen Ausgaben einen Mehrwert generieren kannst. Außerdem kann eine Kreditkarte, wie z.B. die von Miles&More von Vorteil für Dich sein, wenn Du den Vielfliegerstatus erreichen solltest und diesen auch beim Reisen nutzt.