Das Problem des Kredits im hohen Alter

Ein immer häufigeres Problem, dass wir bei unseren Kunden sehen, ist die Kreditablehnung wegen eines zu hohen Alters. Dieser Fall ist besonders tückisch aus 2 Gründen:

- Das Problem wird nie klar benannt: Banken sagen nicht klar “Sie sind leider zu alt”. Stattdessen gibt es Hinhalte-Floskeln oder pauschale Antworten, dass die “Richtlinien keine Kreditvergabe erlauben”

- Es ist kein Problem der Bonität: Rentner, Senioren und Pensionäre haben ein Leben lang gewirtschaftet, gearbeitet und Geld verdient. Es ist ein stabiles Einkommen vorhanden, aber dennoch sagen die Banken nein.

Wie kann so etwas sein?

Wir gehen heute auf das Problem der Kreditvergabe im hohen Alter ein, welche Rolle dabei die Banken selbst, teilweise aber auch die deutsche Gesetzeslage spielt, und welche Lösungswege es gibt, um auch im goldenen Alter noch an Geld für Engpässe, Träume oder Wünsche zu kommen.

Lösungsvorschläge im Überblick: Kredit von Privat, Beleihung, Teilverkauf

- 💶 Kredit von Privat: Versuche, ob Du auf Basis Deiner Bonität nicht einen Kredit von Privatpersonen oder evtl. Kindern beziehen kannst (Vorschlag: Kredit von Privat)

- 🚗 Beleihung von Mobilien: Ein KFZ, ein Wohnwagen, ein altes Nutzfahrzeug: Mobilien sind Wertgegenstände und können heute beliehen werden. Alter, Einkommen und Bonität spielen keine Rolle (Vorschläge: CASHY, Pfando)

- 🏦 Kredit bei Banken mit hohen Altersgrenzen: Bis 80 Jahre sind Kredite weiterhin möglich, eine Anfrage ist kostenlos. (Vorschläge: GIROMATCH unlimitiert, Vexcash bis 80, Younited Credit bis 80)

- 🏠 Teilverkauf: Wer Immobilien besitzt, der hat Vermögen. Mit Teilverkäufen kann dieses mittlerweile einfach in Liquidität gewandelt werden, ohne das Haus verlassen zu müssen (Vorschläge: Heimkapital, wertfaktor)

Probleme im Detail: Warum ist es schwierig, im Alter einen Kredit zu erhalten?

Teil 1 des Problems: Haushaltsrechnung und “Kapitaldienstfähigkeit”

- Kernproblem: Banken rechnen bei Ratenkredite mit standardisierten Lebenshaltungskosten und ignorieren meist Vermögensgegenstände. Dies führt zu einer Unterschätzung der tatsächlichen Kapitaldienstfähigkeit, also der möglichen Zahlungsfähigkeit eines Rentners oder Senioren.

Um die Kapitaldienstfähigkeit zu bestimmen, schauen sich Banken Einnahmen und Ausgaben eines Kreditnehmers an. Hierunter fallen Einnahmen aus Rente, Altersvorsorge oder Vermietung, aber nicht aus Kapitaleinkünften oder Anlagen.

Bei den Ausgaben werden oft Standardsätze hinzugezogen, die über dem Durchschnitt liegen können. Somit werden pauschal trotz einer Nettorente von 1.600 Euro oder 2.000 Euro ein monatlicher verbleibender Betrag von wenigen Hundert Euro.

Verbleiben bei der Haushaltsrechnung aber zu wenig unterm Strich, dann gibt es zwei Möglichkeiten: Längere Laufzeit, um die monatliche Belastung zu reduzieren, oder direkt eine Ablehnung.

- Auswirkung: Ältere Kreditnehmer erhalten oft kleinere Kredite als benötigt, müssten lange Laufzeiten wählen, oder werden komplett abgelehnt, weil ihre finanzielle Belastbarkeit zu niedrig erscheint.

Teil 2 des Problems: Berechnung der Ausfallwahrscheinlichkeit

- Kernproblem: Banken verwenden Modelle zur Berechnung der Ausfallwahrscheinlichkeit (“Probability of Default”). Diese Wahrscheinlichkeit wird für jedes Jahr berechnet. Werte über 5% führen oft zur Ablehnung der Kreditvergabe.

Viele Banken sehen in einem hohen Lebensalter ein höheres Risiko. Sie befürchten, dass die Kreditrückzahlung aufgrund von Gesundheitsrisiken oder begrenzter Restlebensdauer unsicher ist. Grund dafür sind die starren Kreditrisikomodellen – also die Berechnungsgrundlage für Zinsen, Zusage und Konditionen.

- Auswirkung: Es kommt ein pauschales “Nein” zurück, das aber nicht auf das Alter zurückschließen lässt. Daher steht man als Betroffener und auch als Bankmitarbeiter vor einer unlösbaren Situation.

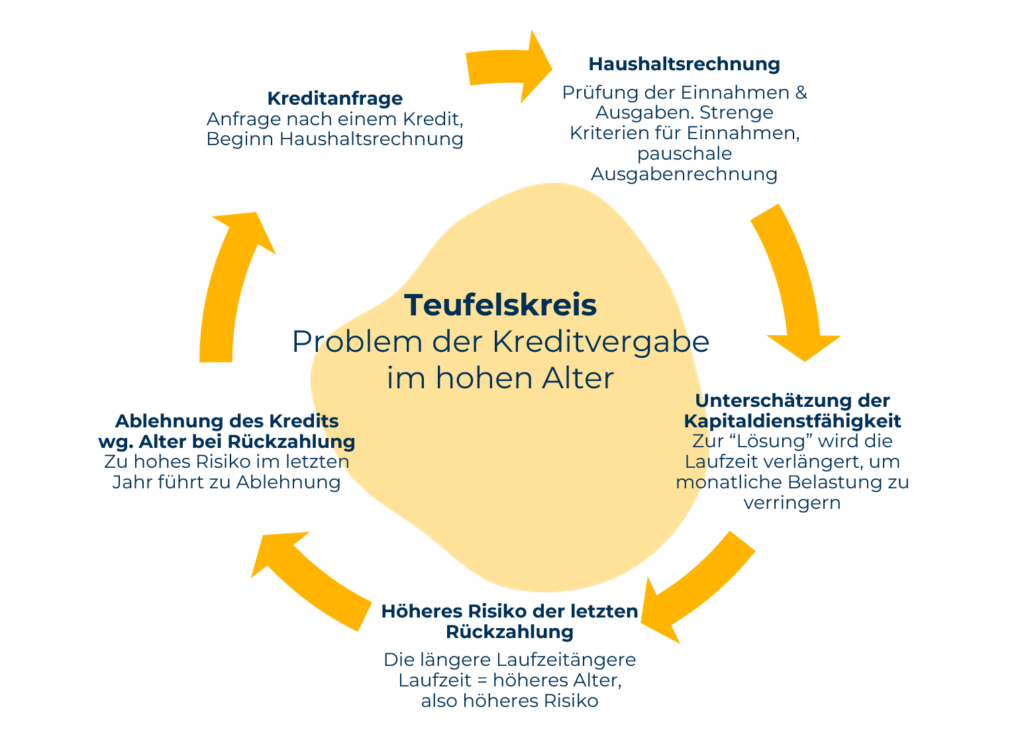

Das Resultat: Altersgrenze als Hindernis bei der Bank

Das Dilemma bei der Kreditvergabe im hohen Alter lässt sich also ganz einfach erklären:

Um einen Kredit zu bekommen, müssen Kreditnehmer beweisen, dass sie sich die monatlichen Rückzahlungen leisten können. Das nennt man Kapitaldienstfähigkeit. Oft wählen Kreditnehmer dafür eine längere Laufzeit, um die monatlichen Raten kleiner und damit besser handhabbar zu machen.

Aber hier entsteht das Problem: Je länger die Laufzeit, desto höher wird das Risiko für die Bank, dass der Kredit nicht zurückgezahlt wird. Dieses Risiko, bekannt als Ausfallwahrscheinlichkeit oder PD, steigt mit dem Alter der Kreditnehmer. Sind sie am Ende der Kreditlaufzeit deutlich älter, sieht die Bank das als höheres Risiko.

Dies führt zu einer Zwickmühle: Ältere Kreditnehmer brauchen eine längere Laufzeit, um die monatlichen Raten gering zu halten. Aber genau diese längere Laufzeit erhöht das Risiko für die Bank so stark, dass sie den Kredit oft ablehnt.

Trotz guter finanzieller Lage und sorgfältiger Planung kommen ältere Menschen so in eine Situation, in der sie schwer Kredite erhalten. Das ist eine Art von unfreiwilliger Diskriminierung, da ihr Alter gegen sie verwendet wird, obwohl sie finanziell durchaus in der Lage wären, den Kredit zurückzuzahlen.

Ergänzung: Gesetzliche Rahmenbedingungen

Zwei “Stichwörter”, die in Deutschland bei diesem Thema oft fallen, sind die Wohnimmobilienkreditrichtlinie und sogenannte “Sterbetafeln”:

- Wohnimmobilienkreditrichtlinie: Diese Richtlinie verlangt von Banken eine strengere Prüfung der Kreditwürdigkeit bei Immobilienkrediten. Sie müssen sicherstellen, dass der Kreditnehmer den Kredit über die gesamte Laufzeit zurückzahlen kann. Für ältere Kreditnehmer kann dies eine Hürde darstellen, da die Banken das Risiko einer veränderten finanziellen Situation oder einer verkürzten Restlebensdauer mit einbeziehen müssen.

- Sterbetafeln: Sterbetafeln werden genutzt, um die durchschnittliche Lebenserwartung zu schätzen. Banken verwenden diese Tabellen, um das Risiko bei der Kreditvergabe an ältere Menschen zu bewerten. Je älter der Kreditnehmer, desto kürzer ist die in den Sterbetafeln angenommene verbleibende Lebensdauer, was die Kreditvergabe erschweren kann, besonders bei längeren Laufzeiten.

Diese Rahmenbedingungen sollen eigentlich dazu dienen, sowohl Kreditnehmer als auch Kreditgeber vor übermäßigen Risiken zu schützen. In der Praxis können sie jedoch dazu führen, dass ältere Menschen trotz guter Bonität und ausreichenden Sicherheiten Schwierigkeiten haben, einen Kredit zu erhalten.

Lösungsmöglichkeiten für Kredite im hohen Alter

💶 Kredit von Privat

Eine flexible und oft vertrauensvolle Möglichkeit ist der Kredit von nahestehenden Personen, zum Beispiel von den eigenen Kindern. In solchen Fällen sind die Konditionen häufig anpassbar und es besteht ein persönliches Vertrauensverhältnis.

Allerdings muss man bedenken, dass es bürokratisch aufwendig sein kann, vor allem im Hinblick auf Erbschaftsregelungen. Das Risiko familiärer Spannungen bei Zahlungsproblemen sollte nicht unterschätzt werden.

Alternativ kann ein Privatkredit auch online bei Kreditplattforme beantragt werden. Dazu kannst Du entweder direkt bei uns eine Anfrage stellen, oder Dir genaueres in unserem Beitrag zum Kredit von Privat lesen.

🚗 Beleihung von Mobilien

Die Beleihung von Wertgegenständen wie Autos, Wohnwagen oder gar Elektronik und Schmuck ist eine praktikable Option, vor allem wenn traditionelle Kreditwege versperrt sind.

Dies ist mittlerweile über das Internet möglich – Online-Antrag, Kurierabholung und sofortige Auszahlung per Überweisung. Alternativ kann auch persönlich der Pfandleiher aufgesucht werden.

Wir arbeiten mit CASHY und Pfando zuasmmen, die hierfür Pfandkredite oder Sale-and-rent Back-Modelle anbieten. Hier spielt das Alter keine Rolle, da der Kredit gegen den Wert des Gegenstands gesichert wird.

Es ist jedoch zu beachten, dass die Höhe des Kredits durch den Wert des Gegenstands begrenzt ist und die Zinsen teilweise höher ausfallen können (gesetzlich nach Pfandleihverordnung).

🏦 Kredit bei Banken mit hohen Altersgrenzen

Für Senioren, die einen größeren Kreditbetrag benötigen, könnten spezialisierte Banken eine Lösung bieten. Younited Credit bietet beispielsweise einen Kredit für Rentner bis 80 Jahre an. Die Kreditsumme geht hier bis zu 50.000 Euro.

Für kleinere Beträge könnten sich beispielsweise die Anbiter Vexcash oder Ferratum anbieten, bei denen ebenfalls die Höchstgrenze bei 80 Jahren liegt. Die Kreditbeträge sind dabei gedeckelt auf ca. 3.000 Euro.

🏠 Teilverkauf der Immobilie

Für Immobilienbesitzer gibt es die Möglichkeit, durch einen Teilverkauf ihres Hauses Liquidität zu erlangen.

Dienste wie Heimkapital oder Wertfaktor ermöglichen es, einen Teil der Immobilie zu verkaufen und dennoch weiter darin zu wohnen.

Diese Option kann besonders für jene attraktiv sein, die über erhebliches Vermögen in Form von Immobilien verfügen, aber an flüssigen Mitteln knapp sind. Der bürokratische Aufwand ist durchaus höher, als bei einem Rentnerkredit oder einer Pfandleihe – dafür sind die Geldsummen nach oben weniger gedeckelt.

Abschluss: Der Weg zu Geld im hohen Alter

Bei GIROMATCH sind wir uns der Herausforderungen bewusst, mit denen Senioren bei der Kreditsuche konfrontiert sind. Die Zwickmühle aus Haushaltsrechnung und der Ausfallwahrscheinlichkeit, die ältere Kreditnehmer oft in eine Sackgasse führen, ist uns bestens bekannt. Wir verstehen, dass traditionelle Bankmodelle nicht immer die ganze Geschichte erzählen, und dass ältere Menschen trotz guter finanzieller Lage Schwierigkeiten bei der Kreditvergabe erfahren.

Unsere Mission ist es, diese Lücke zu schließen. Wir nehmen uns die Zeit, jeden Fall individuell zu betrachten und bieten maßgeschneiderte Lösungen an, die über die starren Rahmen traditioneller Kreditvergabe hinausgehen.

Egal, ob es um einen Privatkredit, die Beleihung von Mobilien, spezialisierte Bankangebote oder einen Teilverkauf der Immobilie geht, wir sind hier, um dir zu helfen, die passende Lösung zu finden.

🔒 Sicher und verschlüsselt