Firmenkredit für Unternehmen und Selbstständige

Firmenkredite dienen der Finanzierungen für Unternehmen und Selbstständige. Je nach Alter und Größe des Unternehmens erfüllen sie verschiedene Zwecke. Meistens nutzen Unternehmen Finanzierungen, um Liquidität zu erhalten. Hierzu gehören insbesondere Betriebsmittelkredite, die das Umlaufvermögen finanzieren. Aber auch klassische Investitionskredite für Investitionen in den eigenen Betrieb sind Gründe für einen Unternehmenskredit.

Geschäftskredite sind dabei ein finanzielles Instrument, mit dem kleine und mittlere Unternehmen (KMU) Finanzierungslücken und Liquiditätsengpässe schließen können. Bei Selbstständigen und Freiberuflern dienen die Kredite zur zeitlichen Überbrückung oder für Neuaufträge, bei denen anfallende Kosten gedeckt werden.

Wir haben den Markt für Firmenkredite in Deutschland verglichen und für Dich übersichtlich dargestellt:

- Online-Anbieter oder Hausbank: Firmenkredite im Vergleich

- Welche Voraussetzungen müssen Sie erfüllen?

- Beantragung: Welche Unterlagen werden benötigt?

- Vergleich der besten Anbieter in Deutschland

- Sonderfall Existenzgründung oder Firmengründung

Kurzübersicht: Firmenkredite in Deutschland im Vergleich

| Partner | Vorteile | Kreditbetrag | Laufzeit |

|---|---|---|---|

| Teylor | – Keine gesonderten Gebühren – Schnelle Bearbeitung und Auszahlung | 20.000 – 450.000 Euro | 1 – 120 Monate |

| iwoca | – Transparentes Kostenmodell durch Fixzins – Online Abschluss (auch ohne BWA) – Sofortauszahlung bis 15.000 Euro | 1.000 – 200.000 Euro | 1 – 24 Monate |

| auxmoney | – Online Abschluss möglich – Für Existenzgründer möglich (ab 1.000 Euro) – Selbstständige und Freiberufler | 1.000 € – 50.000 € | 12 – 84 Monate |

| Invesdor (vorher: Kapilendo) | – Hohe Presse- und Marketingwirkung – Individuelle Finanzierungsberatung | 100.000 – 8.000.000 Euro | 12 – 60 Monate |

| Compeon | – Umfangreicher Kreditvergleich (>200 Anbieter) – Kredit, Finanzierung, Kreditlinie, Finetrading oder Factoring | 30.000 – 5.000.000 Euro | 1 – 120 Monate |

Firmenkredite im Vergleich

Online Kredite für Verbraucher sind bereits seit einigen Jahren digital erhältlich. Dank elektronischer Unterschrift und Kontoblick können Kredite schnell bearbeitet und sofort ausgezahlt werden. Erst seit einiger Zeit gibt es auch online Firmenkredite. Mit diesen können jetzt auch Unternehmen und Selbstständige ohne Gang zur Bank eine Finanzierung erhalten.

Wir haben uns den Markt für Firmen- und Unternehmenskredite genauer angeschaut und vergleichen heute die besten Anbieter anhand von:

- Voraussetzungen für Firmenkredit

- Kreditsumme, Laufzeiten

- Beantragung und notwendige Unterlagen

- Zinskosten und anfallende Gebühren

- Zielgruppe (Selbstständige, KMU, Personen- vs. Kapitalgesellschaften)

Vorab: Kurzfristiger Kredit oder langfristige Finanzierung?

Die Konditionen und Bedingungen Ihres Firmenkredits hängen maßgeblich von dem Zweck und der Größe des Kredits ab. Insbesondere Banken verlangen meist persönliche Bürgschaften.

Für Selbstständige inhabergeführten Unternehmen gilt: Suchen Sie nur ein kleines Darlehen zwischen 1.000 und 15.000 Euro, kann es sich lohnen, diese auch persönlich zu beantragen.

Was ist bei der Beantragung eines Firmenkredits zu beachten?

Vor jeder Beantragung sollte der a) Zweck des Kredits (Betriebsmittelkredit oder Investitionskredit), die b) Höhe des Kredits sowie eine c) Dokumentation des Unternehmens klar sein. Finanzierungsanbieter und Banken bewerten Deine Anfrage anhand dieser Kriterien unterschiedlich.

Um die Anforderungen der verschiedenen Online-Anbieter, Kredit- und Hausbanken zusammenzufassen, kann man vereinfacht den Unternehmenskredit der KfW (Kreditanstalt für Wiederaufbau) zu Rate ziehen. Dieser stellt folgende grundsätzliche Anforderungen an Kreditnehmer:

- Gewinnerzielung im Vorjahr oder in der Summe der letzten drei Jahre („Wirtschaftlichkeit“)

- Mindestens 2-3 Jahre am Markt aktiv („Stabilität“)

- Kreditsumme maximal 25% des Umsatzes („Verhältnismäßigkeit“)

Für junge Gründer oder Unternehmen, die noch nicht profitabel sind, empfiehlt sich daher ein Kredit zur Unternehmensgründung bzw. zur Existenzgründung.

Kredit für eine Person, eine Personengesellschaft oder eine Kapitalgesellschaft

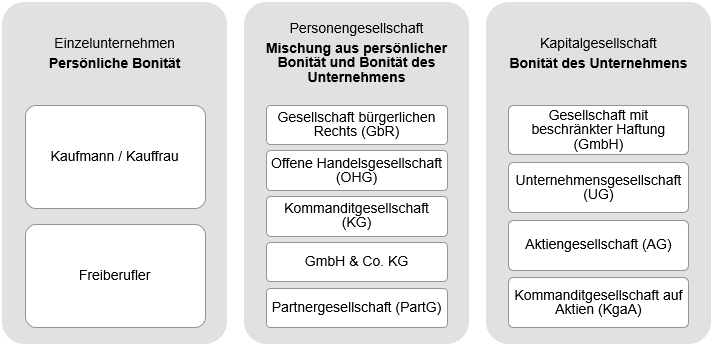

Bei der Kreditbeantragung muss unterschieden werden, wer den Antrag stellt. Selbstständige und Freiberufler sowie Personengesellschaften fallen dabei in eine ähnliche Gruppe. Eine Personengesellschaft ist beispielsweise eine Gemeinschaft bürgerlichen Rechts (GbR). Die zweite Gruppe sind sogenannte Kapitalgesellschaften. Hierzu zählt die GmbH oder die AG. Wir verweisen in diesem Artikel hauptsächlich auf Firmenkredite für Kapitalgesellschaften. Freiberufler und Selbstständige haben die Möglichkeit, einen Selbstständigenkredit zu beantragen.

Bewertung der Bonität unterschiedlich für Selbstständige und Unternehmen

Eine Finanzierung für Freiberufler oder Personengesellschaften wir nicht nur auf die wirtschaftliche Lage, sondern auch auf die persönliche Bonität des Antragsteller zurückgeführt. Das bedeutet für Selbstständige und Personengesellschaften, dass neben Umsatz, Kosten und einer BWA auch die persönliche Schufa-Auskunft wichtig ist. Darüber hinaus müssen Angaben zur persönlichen Situation getätigt werden. Hierzu zählen unter anderem das Alter, Vermögenssituation oder die Berufserfahrung.

Kapitalgesellschaften haben hingegen eine andere Rechtsform, denn sie sind eine juristische Person. Hierzu gehören Aktiengesellschaften (AG), Kommanditgesellschaften auf Aktien (KGaA) sowie die Gesellschaft mit beschränkter Haftung (GmbH). Die Voraussetzungen für Kapitalgesellschaften unterscheiden sich je nach Kreditgröße und Zweck. Bei nahezu allen wird neben nachweislicher wirtschaftlicher Aktivität auch Anforderungen an das Alter der Gesellschaft, Informationen zur Branche sowie Angaben zur gesellschaftlichen Struktur verlangt.

Firmenkredit beantragen: Welche Unterlagen sind notwendig?

Die Anforderungen an Unternehmenskredite unterscheiden sich. Sie reichen vom einfachem Online-Check mit Freigabe des Geschäftskontos (“digitaler Kontocheck”) bis hin zum 5-seitigen Anforderungskatalog bei einer Bank, bei der die komplette finanzielle Historie offengelegt werden muss.

Folgende Unterlagen sollten Sie für jede Beantragung immer parat halten:

- Aktueller Handelsregisterauszug

- Letzte bzw. letzten beiden Jahresabschlüsse der Gesellschaft

- BWA mit Summen- und Saldenliste

- Kontoauszüge, auch in digitaler Form oder via Kontocheck

- Persönliche Identifikationsnachweise der Geschäftsführung

- Ggf. aktuelle Gesellschafterliste

Teylor – Unternehmenskredit aus der Schweiz für deutsche Firmen

Teylor ist ein Kreditvermittler aus der Schweiz, spezialisiert auf die Finanzierung deutscher Unternehmen. Der effektive 2/3-Zins liegt bei 8,59%, was die Kosten im Mittelfeld ansiedelt. Ein Vorteil der Plattform ist die schnelle und ausschließlich online oder telefonische Beantragung, für die Handelsregisterauszüge und eine aktuelle BWA (nicht älter als 3 Monate) erforderlich sind. Der Kredit von Teylor ist auf Kapitalgesellschaften beschränkt und beginnt bei 20.000 Euro.

auxmoney – Platzhirsch für Selbstständige

auxmoney, eine P2P-Plattform aus Düsseldorf, ist bereits fast 15 Jahre am Markt und bietet Firmenkredite für Selbstständige und Freiberufler. Die Finanzierung erfolgt über private und institutionelle Investoren, und die Beantragung ist vollständig online möglich.

- Kredit bei auxmoney als Alternative zur Bank

- 1.000,- Euro bis 50.000,- Euro Kreditbetrag

- Ohne Einkommensnachweis möglich, Kontoauszug reicht

- Auszahlung innerhalb von 24 Stunden möglich, i.d.R. bis zu 3 Tage

iwoca – schnelle Hilfe für kleine Firmen

iwoca vergibt Kredite an Selbstständige, Freiberufler und Unternehmen in Kooperation mit der Fidor Bank. Der Antrag ist vollständig digital, und für die Bonitätsprüfung können Kontoauszüge des Firmenkontos sowie relevante Dokumente hochgeladen werden. iwoca bietet flexible Nutzung des Kredits ohne Einschränkungen und ist bekannt für seine einfache Beantragung und schnelle Auszahlung. Die Zinsen liegen bei fixen 2% pro Monat.

- Flexible, revolvierende Kreditlinie von 1.000 Euro bis zu 500.000 Euro

- Kreditentscheidung und Auszahlung innerhalb 24 Stunden

- Zinsen 2% monatlich auf den ausstehenden Betrag. Keine weiteren Gebühren oder langfristigen Verpflichtungen

- Hohe Flexibilität – Kunden zahlen nur auf den in Anspruch genommenen Betrag bei flexibler Rückzahlung

- Keine dinglichen Sicherheiten notwendig

Invesdor (ehemals Kapilendo) – große Summen, großer Aufwand, großer Effekt

Invesdor, vormals bekannt als Kapilendo, ist eine Peer-to-Peer-Plattform, die neben der Kreditvergabe auch bei der Vermarktung der Unternehmen hilft. Mit Kreditvolumen ab 100.000 Euro richtet sich das Angebot an mittelgroße Unternehmen, die neben der Finanzierung auch eine Presse- und Marketingwirkung erzielen möchten. Die Beantragung kann aufgrund der hohen Kreditsummen etwas länger dauern.

Firmenkredit für Betriebsmittel oder Investitionen

Firmenkredite werden für unterschiedliche Zwecke aufgenommen. Die grundsätzliche Unterscheidung findet in Betriebsmittelkredite und Investitionskredite statt. Folgende Gründe gibt es in den meisten Fällen:

- Einkauf von Waren, Betriebsmitteln oder Verbrauchsgütern (Einkaufsfinanzierung)

- Vorfinanzierung von Aufträgen

- Investitionskredit, bspw. Einkauf von Lizenzen, Maschinen, Hardware

- Neugründung oder Existenzgründung

- Reine Liquidität, bspw. bei Zahlungsschwierigkeiten von Schuldnern

- Umschuldung von bestehenden Finanzierungen

Betriebsmittelkredit: Finanzierung des Umlaufvermögens

Betriebsmittel dienen der Finanzierung von Umlaufvermägen des Unternehmens. Das bedeutet, das Geld dient hauptsächlich dem laufenden Betrieb der Firma. Kurzfristige Betriebsmittel sind hierbei vor allem der Einkauf von Waren, die Bezahlung von Verbindlichkeiten (bspw. Lieferanten, Mitarbeiter, Marketing-Kosten) oder zur Überbrückung von Liquiditätsengpässen. Ein Kontokorrentkredit kann sich für kurzfristige Liquidität lohnen. Hierbei wird Ihnen ein gewisser Kreditrahmen freigestellt, den Sie ohne Zinskosten überziehen können. Dieser ist nicht zweckgebunden und nicht zeitlich begrenzt.

Bei langfristiger Betriebsmittelfinanzierung ist die Kreditdauer länger als 12 Monate. Diese werden insbesondere für Umlaufvermögen verwendet, das nicht kurzfristig schwankt. Beispiele hierfür ist das Warenlager.

Investitionskredit: Finanzierung des Anlagevermögens

Wer eine Investition tätig, seine Geschäftsbereiche erweitert oder eine neue Firma gründet, der sucht einen Investitionskredit. Diese dienen der Finanzierung von Investitionen und haben eine längere Laufzeit, da sich die Investition erst über mehrere Jahre amortisiert. Staatliche Förderinstitute wie die KfW bieten Gründerkredite und Gründungsfinanzierungen.

Da ein Firmenkredit für Investitionen auf zukünftiger Entwicklung basiert, ist es ratsam, Sicherheiten zu stellen sowie eine klare Finanzplanung offenzulegen. Auch Bürgschaften können helfen, die Finanzierung zu sichern.

So prüft die Bank einen Unternehmenskredit

Die Beantragung einer Finanzierung für Unternehmen ist weitaus umfangreicher als ein Darlehen für Privatpersonen. Während bei Privatpersonen Kontaktangaben, die Einkommenssituation und vor allem die Schufa eine wichtige Rolle spielen, prüfen Banken bei Firmen weitaus mehr. Folgende vier übergreifende Themen sind dabei besonder relevant.

Finanzierung eines Unternehmens oder einer Privatperson

💡Kriterien zur Beurteilung: Selbstständiger und Freiberufler oder Unternehmen mit Historie und Handelsregisterauszug

Ein GmbH-Kredit unterscheidet sich von einem Darlehen für Freiberufler enorm. Freiberufler können noch über ihre persönliche Bonität punkten. Hierbei sind Anwälte, Notare oder Ärzte oftmals in einer guten Position, sofern die Schufa sauber ist. Bei einer GmbH oder einer AG hingegen ist die wirtschaftliche Situation des Unternehmes weit wichtiger, als die persönliche Kreditwürdigkeit der Geschäftsführer und Vorstände.

Wirtschaftliche Situation und Zweck des Geschäftskredits

💡Kriterien zur Beurteilung: BWA, Summen- und Salden-Liste, Jahresabschluss, bestehende Finanzierungen, Business Plan

Wer Geld möchte, der muss zeigen, was er hat. Dies gilt erst Recht für Finanzierungen. Es ist daher ratsam, wichtige Dokumente bereits frühzeitig gut aufbereitet vorliegen zu haben. Hier zählen unter anderem saubere BWA (betriebswirtschaftliche Auswertungen) und Summen- und Saldenlisten. Für Kapitalgesellschaften ist der (Vor-)Jahresabschluss wichtig und die Bilanz.

Führen Sie darüber hinaus auch bestehende Finanzierungen und Kreditraten auf und legen Sie diese bei der Beantragung bei. Diese werden früher oder später durch Kontoauszüge oder Auskunfteien offengelegt.

Obwohl es von vielen Banken nicht gefordert wird und eher ein “softes Kriterium” ist, so kann ein solider Business Plan hilfreich sein. Dieser zeigt gegenüber Kreditgebern, dass Sie sich intensiv mit Ihrem Geschäft befassen. Er sorgt auch für eigene Klarheit, indem er Ziele und finanzielle Kriterien über die zukünftige Entwicklung offenlegt.

Auskunfteien und Bonitätsbeurteilung Dritter

💡Kriterien zur Beurteilung: Schufa, Creditreform, Bürgel, Crif, Branche, Wirtschaftsumfeld

Was für den Verbraucher die Schufa, das ist für das Unternehmen die Creditreform. Auskunfteien sind privatwirschaftliche Unternehmen, die Informationen über Verbraucher und Unternehmen vorhalten. Im Umfeld der Unternehmenskredite ist vor allem die Creditreform vorreitend. Diese trifft anhand von bspw. Umsatzsituation, Bilanzen, Branche und Unternehmensalter Bewertungen über die Bonität des Unternehmens, die letztlich maßgeblich sind für Ihren Kredit. Ist der Creditreform-Score schlecht, ist eine Kreditaufnahme enorm schwer.

Auch Ihre Branche ist wichtig. Insbesondere in angespanntem wirtschaftlichen Umfeld wie der Corona-Krise sind gewisse Branchen benachteiligt. Hierzu zählen vor allem sehr schwankende Branchen oder Branchen mit hohen Insolvenzquoten.

Sicherheiten, Bürgschaften

💡 Kriterien zur Beurteilung: Vorhandene Sicherheiten, persönliche Bürgschaften, anderweitige Kreditsicherungsmittel

Wer beim Kreditantrag Sicherheiten mitbringt, der hat meist höhere Chancen auf eine Kreditzusage. Sicherheiten können unter anderem folgende Dinge sein:

- Eingetragene Grundstücke oder Immobilien

- Fuhrpark, Maschinen oder Fahrzeuge

- Vermögenswerte wie Aktien, Anleihen oder illiquide Lebensversicherungen

Mit bestehenden Sicherheiten erhöhen Sie Ihre Chancen. Ohne Sicherheiten ist es möglich, mit einer Bürgschaft für eine bessere Risikobewertung zu sorgen. Die Bürgschaft dient der Bank oder dem Finanzierungsanbieter als erhöhte Sicherheit, dass im Zahlungsausfall eine weitere Person oder ein verbundenes Unternehmen einspringt. Das minimiert die Ausfallwahrscheinlichkeit und führt zu besseren Konditionen.

Sonderfall Existenzgründung und Firmengründung

Selbstständig werden, ein eigenes Gewerbe gründen: Der Traum von vielen. Ein Kredit für Existenzgründer erweist sich dahingegen oft als Albtraum. Erst recht, wenn dieser von der eigenen Bank kommen soll. Um einen Kredit zur Firmengründung zu erhalten, gibt es verschiedene Möglichkeiten, die mit unterschiedlichem Erfolg geprägt sind.

Bei einem Gründerkredit wird bei der Kreditprüfung die persönliche Bonität der Gründer geprüft. Das heißt, dass Ihre persönliche Schufa-Akte sowie Ihre Einkommenssituation und ihr Vermögen extrem wichtig sind. Es bietet sich an, einen Kredit vor der Gründung aufzunehmen, wenn Einkommen aus einem Hauptberuf vorhanden ist. Hierzu sollten Sie sich mit einem Haushaltsbuch Ihre Einnahmen und Ausgaben transparent vor Augen halten, um die passende Kreditrate zu finden.

Eine gängige Alternative zum Privatkredit ist ein Förderkredit der KfW. Diese sind jedoch schwer zu erhalten und haben hohe Anforderungen an die Beantragung. Der ERP-Gründerkredit Startgeld (067) der KfW ist das klassische Beispiel für einen Existenzgründer-Kredit. Dieser unterstützt Gründer mit bis zu 100.000 Euro.

Ja, es ist mittlerweile möglich, ohne Gang zur Bank einen Geschäftskredit zu beantragen. Hierzu müssen Sie die Finanzierungsanfrage online stellen. Die meisten Kredit-Anbieter, die nicht selbst eine Bank sind (also Kreditplattformen wie GIROMATCH und sogenannte “Fintechs”, also Financial Technology Anbieter) ermöglichen es, die Anfrage online abzuschließen. Dazu ist es notwendig, dass Sie die korrekten Angaben tätigen. Diese bestätigen Sie, indem Sie die notwendigen Dokumente hochladen.

Oder Sie nutzen den PSD2 Online-Check für Ihre Firmenkonto. Bei diesem loggen Sie sich im Antrag in Ihr Online-Banking ein und die Daten werden zwischen den Banken übertragen. Dies spart Zeit und Dokumente, wird aber von vielen aus dem Blickpunkt “Datenschutz” kritisch beäugt.

Sie brauchen immer einen Nachweis über Ihre Tätigkeit. Bei einem Unternehmen kann dies ein Handelsregisterauszug sein. Bei Selbstständigen müssen Sie sich selbst identifizieren. Sie benötigen also einen Personalausweis oder einen Reisepass.

Ihre Bonität, also Kreditwürdigkeit, wird anhand der wirtschaftlichen Lage und von Auskunfteien geprüft. Hierzu ist es notwendig, dass Sie Einnahmen und Ausgaben offenlegen. Dies erfolgt durch eine BWA, eine betriebswirtschaftliche Auswertung. Dazu zählen auch Summen- und Saldenlisten.

Es ist auch relevant, wie hoch Ihre bestehenden Kreditraten sind. Dazu ist eine Auskunft über offene Firmenkredite notwendig. Dies kann auch bestätigt werden, indem Kontoauszüge Ihres Firmenkontos hochgeladen werden. Halten Sie diese Unterlagen daher für einen Antrag bereit.

Die Zinsen und Gebühren für den Kredit hängen von folgenden Kriterien ab: Wie schnell benötigen Sie die Auszahlung? Wie hoch ist die angefragte Kreditsumme? Wie viele Unterlagen legen Sie bei der Beantragung bereit? Firmenkredite für junge Unternehmen liegen zwischen 2,99% – 14,99% eff. p.a. Als Beispiel: Für ein Darlehen von 20.000 Euro mit einem Zinssatz von 8% p.a. und einer Laufzeit von 60 Monaten zahlen Sie über die 5 Jahre insgesamt ca. 24.000 Euro zurück.

Der Unternehmenskredit muss nicht zweckgebunden sein. Viele kleine und mittlere Unternehmen möchten mit dem Kredit vor allem für Liquidität sorgen. Hierfür bieten sich Kontokorrentkredite (Kreditlinie) und Rahmenkredite an. Sie können aber auch einen Firmenkredit zum Einkauf von Waren, als Betriebsmittelkredit oder gar für Investitionen benutzen.

Die Art der Sicherheiten hängt vom ausgewählten Finanzierungspartner ab. Finanzierungen von Banken, vor allem für kleine oder inhabergeführte Unternehmen, fordern meist eine persönliche Bürgschaft. Die Angebote von Online-Plattformen sind jedoch auch ohne Bürgschaften und Sicherheiten möglich. Hierzu muss die wirtschaftliche Lage des Unternehmens entsprechend aussehen.

Die Schnelligkeit der Auszahlung hängt von dem ausgewählten Kredit und Kredittyp ab. Die schnellstmögliche Auszahlung ist für kleine Finanzierungen bis 10.000 Euro möglich. Bei korrekter Angabe der Daten und Bereitstellung der Dokumente dauert diese 2 Werktage. Kreditsummen zwischen 100.000 Euro und 250.000 dauern bis zu 5 oder 10 Werktage.

Größere Finanzierungssummen gehen mit manueller Prüfung einher und können mehrere Wochen dauern.