Vivid Money opiniones: Banco, cuenta y tarjeta Vivid

Vivid Money es un nuevo banco móvil de Alemania que ofrece una cuenta corriente, una tarjeta de crédito y una línea de crédito. Además, Vivid Money es conocido por su programa de reembolso en efectivo y la posibilidad de invertir en acciones, ETF, criptomonedas, metales preciosos e incluso “SPACs”.

Vivid Money fue fundado en 2019 por Alexander Emeshev y Artem Yamanov como competidor de los bancos tradicionales y de otros bancos móviles establecidos como N26 o Revolut. Hasta el momento, Vivid Money ha recaudado más de 175 millones de euros en fondos de inversores, convirtiéndose en uno de los neobancos más grandes de Alemania. En junio de 2020, el banco móvil se lanzó oficialmente en Alemania, Francia y España, y actualmente también está disponible en Italia. ¿La cantidad de usuarios actual? ¡Más de 500,000 clientes!

¿Te preguntas si vale la pena convertirte en uno de ellos?

Los de GIROMATCH te ayudamos a entenderlo contandóte nuestras opiniones y valoraciones sobre este proveedor.

Testamos la cuenta Vivid personalmente y te contamos nuestras experiencias. Además de mostrarte cómo solicitar una cuenta corriente en Vivid Money y cuáles son los requisitos, también echaremos un vistazo a la tarjeta de débito Vivid VISA gratuita hecha de metal noble, el programa de reembolso en efectivo y daremos nuestra opinión sobre Vivid Invest, la opción de tener una cuenta de valores disponible en la aplicación de Vivid.

- Cuenta gratuita con depósito, tarjeta de débito y cashback

- Gana dinero al gastar con hasta un 25% (!) de cashback en compras

- Con depósito: invierte en acciones o criptomonedas desde solo 1 céntimo

- Hasta 3 subcuentas gratuitas con su propia IBAN

- Cuenta corriente gratuita sin consulta a ASNEF

- Tarjeta de crédito VISA gratuita con elegante diseño de metal incluida

Así hemos probado Vivid Money

Para nuestra prueba de Vivid Money, hemos comparado tanto la cuenta gratuita como la cuenta de pago Vivid Prime de este banco móvil. Como operamos en Alemania, nos hemos enfocado en el producto alemán. Para ello, hemos descargado la aplicación de Vivid en iOS (App Store) y hemos solicitado una cuenta en Vivid para tener nuestra propia experiencia con la cuenta móvil. Además, hemos investigado experiencias con Vivid Money tanto en la App Store como en diversos portales de reseñas.

También hemos estudiado detenidamente los Términos y Condiciones Generales (V 1.3) de Vivid Money, los Términos y Condiciones Especiales de la aplicación y la web, los Términos y Condiciones Especiales “Top-Up”, las políticas de privacidad, el Acuerdo de Clientes de Vivid Invest GmbH, los Términos y Condiciones Especiales de la aplicación de Vivid Invest GmbH, la política de privacidad de Vivid Invest, así como las Condiciones Especiales para la cuenta de Vivid Money, las Condiciones Especiales para pagos con tarjeta de débito virtual y los Términos y Condiciones Generales de Solarisbank.

Dado que Vivid Money es una startup, las condiciones y características exactas cambian con bastante rapidez. Por lo tanto, no podemos garantizar la exhaustividad y actualidad de nuestra información, por lo que te pedimos que, en caso de duda, consultes la información actualizada en el sitio web de Vivid Money.

Ventajas y desventajas de Vivid Money de un vistazo

Ventajas

- Apertura de cuenta rápida y sencilla: Puedes solicitar la cuenta digital de Vivid de manera cómoda y en pocos minutos a través de la aplicación Vivid, sin necesidad de papeleo.

- Sin consulta de ASNEF: Vivid no realiza inicialmente una consulta a ASNEF al abrir la cuenta, lo cual es una opción interesante para jóvenes o personas con antecedentes negativos (ya resueltos) en su historial crediticio. Esto no aplica para el límite de sobregiro (dispokredit).

- Cuenta corriente gratuita: La cuenta estándar en Vivid Money es gratuita para clientes activos. Las características adicionales se encuentran en la cuenta de pago Vivid Prime, que tiene un costo de 9,90 € al mes.

- Perfecto para viajeros del mundo: No hay cargos adicionales por usar tu tarjeta de débito Vivid en el extranjero. Cashback: ¿Ganar dinero al gastar dinero? Con el programa de cashback de Vivid, puedes obtener hasta un 25% de reembolso en tus compras.

- Depósito integrado: A través de Vivid Invest, tienes la posibilidad de invertir directamente desde la aplicación sin comisiones en fracciones de más de 1.000 acciones, ETFs, materias primas y criptomonedas, a partir de solo 1 céntimo.

Desventajas

- Cashback limitado: En Vivid, el cashback está limitado a un monto máximo de 20 € al mes en la cuenta gratuita, y 100 € al mes en la cuenta de pago.

- Retiros de efectivo no siempre gratuitos: Los retiros de efectivo en Vivid están limitados a 200 € al mes (Vivid Standard) o 1.000 € al mes (Vivid Prime). Además, los retiros de menos de 50 € tienen una tarifa del 3% del monto retirado (mínimo 1 €).

- Depósito de efectivo limitado y con tarifas: Puedes depositar efectivo en tu cuenta de Vivid Money en varios puntos de colaboración, pero existen restricciones y se aplican tarifas elevadas de hasta el 2,5%. Sin embargo, también puedes cargar fondos en la cuenta a través de Apple Pay, Google Pay o tarjetas de débito o crédito.

- No es una inversión “real”: Las inversiones realizadas a través de la aplicación de Vivid no son acciones o ETFs reales, sino solo participaciones que no se pueden negociar fuera de tu depósito de Vivid.

- Servicio de atención al cliente carente: Como ocurre con la mayoría de los neobancos, el servicio de atención al cliente puede no ser muy eficiente o receptivo. Puede llevar tiempo recibir una respuesta personalizada del banco cuando algo no funciona correctamente.

- Ningún producto de crédito: al contrario de que en Alemania, en España Vivid no ofrece la posibilidad de tener descubierto en la cuenta o de pedir créditos de ningún tipo

- Más de 50 documentos contractuales (!!): La transparencia no es el punto fuerte. Si deseas revisar los documentos legales, encontrarás más de 50 PDF con los términos y condiciones del contrato y los modelos de tarifas.

¿Qué modelos de cuenta existen en Vivid Money?

En Vivid Money, tienes la opción de elegir entre dos tipos de cuentas: una cuenta gratuita (Vivid Standard) y una cuenta de pago (Vivid Prime) que tiene un costo de 9,90 € al mes. La cuenta de pago se puede probar de forma gratuita durante un mes. La cuenta Vivid Standard es gratuita solo para clientes activos; de lo contrario, tiene un costo de 3,90 € al mes.

El modelo gratuito (Standard) incluye una tarjeta de débito VISA en la que puedes elegir entre 6 colores diferentes. En la versión Prime, se incluye una tarjeta de metal adicional muy elegante en formato vertical, que tiene un gran aspecto en la cartera y al realizar pagos. Ambos modelos te permiten crear hasta 15 subcuentas (llamadas “Pockets“) con números de cuenta IBAN separados de forma gratuita a través de la aplicación Vivid, y puedes compartir fácilmente estas subcuentas con otras personas con solo un clic. Sin embargo, ten en cuenta que en el modelo Standard, solo se permiten 3 subcuentas de forma gratuita, y a partir de ahí, se cobran 1,99 € por cada paquete de tres subcuentas adicionales.

Además, en ambos modelos de cuenta, también puedes obtener cashback en tus compras diarias o en determinados proveedores, conocidos como “Super Deals“. La cuenta de pago ofrece más características, dirigidas a usuarios más avanzados. Puedes encontrar las principales diferencias entre los dos modelos de cuenta en la tabla a continuación.

🔒 Tus datos están asegurados

¿Qué características ofrece la cuenta y tarjeta de Vivid Money?

Si observas detenidamente el sitio web de Vivid Money, rápidamente te darás cuenta de que la empresa tiene como público objetivo a personas jóvenes y digitalmente competentes. Como banco móvil, Vivid no busca destacar por una amplia red de sucursales, asesoramiento personalizado o tradición, sino por sus características inteligentes para una banca sencilla. A través de los llamados “Pockets” (bolsillos), puedes abrir una nueva subcuenta con su propia IBAN en menos de un minuto y compartirla con amigos y conocidos cuando sea necesario.

Una de las características más promocionadas de Vivid Money es su programa de cashback. Básicamente, puedes ganar dinero al gastar dinero. Funciona de la siguiente manera: por tus transacciones a través de tu cuenta Vivid, recibes un porcentaje (desde 0,5% hasta 25%) como cashback, que se invierte automáticamente en acciones de tu elección (“Stock Rewards“) y que idealmente crecerá con una evolución positiva o, si lo deseas, se acreditará en tu cuenta.

En febrero de 2021, el neobanco complementó las características de su cuenta de la aplicación con Vivid Invest, que ofrece su propia plataforma de inversión. A través de ella, los clientes de Vivid pueden invertir de manera sencilla y sin comisiones a partir de 1 céntimo en acciones, ETFs, criptomonedas y materias primas (oro y plata). A continuación, te mostraremos cómo funciona exactamente. En la tabla a continuación, encontrarás un resumen de las características más interesantes de Vivid Money.

Funciones que todavía no están activas en España pero que puedes disfrutar en Vivid Alemania:

| Descubiertos | Puedes solicitar un límite de descubiertos de hasta 5.000€. Para el uso de sobregiros, se aplica una tasa efectiva anual del 17%. |

¿Cómo abro una cuenta con tarjeta en Vivid Money?

El proceso para solicitar una cuenta en Vivid Money es bastante sencillo, como cabría esperar de un banco para smartphones, y solo lleva unos minutos. Los requisitos que debe cumplir el solicitante también son bastante sencillos.

Definitivamente es interesante que Vivid, en el momento de nuestras pruebas (mayo de 2021, septembre de 2022), no consulte a ASNEF al abrir una cuenta. Por lo tanto, si tienes un ASNEF negativo, no tienes que preocuparte de que Vivid rechace tu solicitud de apertura de cuenta.

Una vez que tengas todos los documentos necesarios, puedes comenzar la solicitud directamente en la aplicación Vivd. Puedes buscar la aplicación Vivid Money directamente en la App Store o en Play Store. Alternativamente, puedes enviar el enlace para descargar la aplicación a tu número de teléfono o dirección de correo electrónico a través de la función correspondiente en el sitio web de Vivid.

Una vez que hayas descargado la aplicación, puedes comenzar la solicitud de inmediato.

(Por favor, disculpa que las fotos estén en alemán. Abrimos la cuenta en Alemania en ese momento.)

La solicitud en sí misma se divide en varios pequeños pasos, en los que se te preguntará por datos básicos como tu nombre, tu dirección de correo electrónico y tu dirección. Si estás solicitando la cuenta Vivid desde tu casa, puedes ahorrarte la molestia de escribir tu dirección, ya que la aplicación, si lo deseas y con tu permiso, puede reconocer automáticamente tu ubicación. Si también deseas abrir una cuenta de inversión con Vivid Invest al mismo tiempo, deberás proporcionar tu número de identificación fiscal. Si no lo tienes a mano en este momento, puedes completar este paso en cualquier momento más tarde.

Además de ingresar los datos personales, hay que responder a algunas preguntas estándar en el sentido de la burocracia. Nos sorprendió un poco la pregunta sobre una posible obligación fiscal en los Estados Unidos.

Una breve investigación reveló que se trata de un requisito especial en el marco del Foreign Account Tax Compliance Act (FATCA), que afecta a los bancos no estadounidenses. Concretamente, se trata de una ley aprobada en los Estados Unidos en 2010, cuyo objetivo es dificultar a las personas sujetas a impuestos en los Estados Unidos ocultar ingresos mediante el uso de cuentas o depósitos extranjeros. Por supuesto, si este no es tu motivo para abrir una cuenta en Vivid, puedes marcar esta opción sin remordimientos.

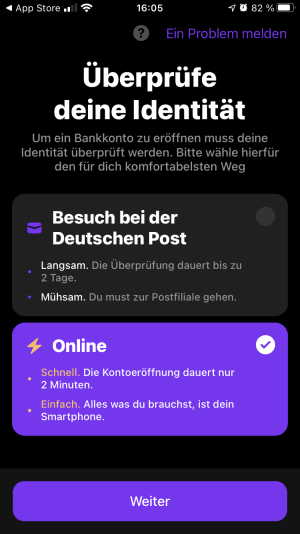

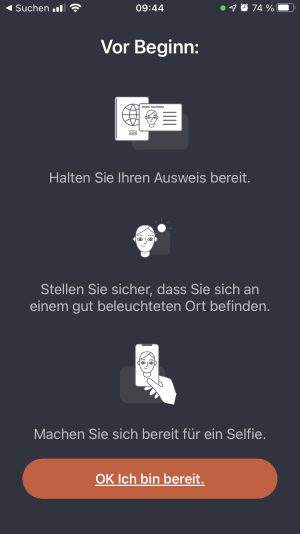

Después de que se hayan completado todas las formalidades, el último paso es verificar tu identidad. Para ello, básicamente tienes dos opciones: Post Ident o la identificación en línea directamente en la aplicación.

Si quieres abrir tu cuenta lo más rápido posible, por supuesto deberías optar por la identificación en línea a través de videochat, que según la información en la aplicación Vivid solo dura dos minutos. No podemos confirmar esto exactamente – sin mirar el reloj, fueron unos minutos más. Para la identificación en sí, Vivid trabaja con el conocido y confiable proveedor de servicios IDnow.

Después de la identificación, el proceso de registro se completa y tu cuenta está básicamente lista para usar. Sin embargo, antes de que puedas usar tu cuenta Vivid en la vida diaria, primero debes transferir dinero a tu cuenta. Esto se puede hacer mediante transferencia bancaria o alternativamente a través de un enlace, a través del cual puedes solicitar dinero a amigos y conocidos y a través del cual recibes el dinero más rápido. Sin embargo, no puedes enviarte este enlace a ti mismo.

Por lo tanto, tendrás que esperar 1-2 días hasta que tu cuenta Vivid esté realmente lista para usar – mientras tanto, puedes abrir una cuenta de inversión con Vivid Invest. Aprenderás cómo funciona exactamente en la siguiente sección.

🔒 Seguro y cifrado

Preguntas frecuentes sobre Vivid Money

No, Vivid Money en sí no es un banco tradicional, sino una aplicación de banca móvil. La cuenta corriente digital se ofrece en colaboración con Solarisbank AG, que tiene una licencia bancaria del Banco Central Europeo y está sujeta a las regulaciones bancarias habituales en Alemania. A su vez, solarisBank no ofrece cuentas para consumidores finales, su modelo de negocio se basa en proporcionar servicios bancarios a otras empresas, como Vivid Money GmbH.

Vivid Money ofrece tanto una cuenta de pago (Vivid Prime) como una cuenta gratuita (Vivid Standard). Vivid Prime tiene un costo de 9,90€ al mes (o 99€ para la suscripción anual) y ofrece características adicionales y más beneficios en comparación con la cuenta estándar, como más cashback. Si no estás seguro de qué cuenta es la adecuada para ti, puedes probar Vivid Prime de forma gratuita y sin compromiso durante un mes. Después del período de prueba, debes confirmar activamente que deseas seguir pagando por el servicio. Por lo tanto, no existe el riesgo de olvidar cancelar la prueba y terminar involuntariamente en el modelo de pago.

Como una aplicación de banca, Vivid Money no tiene sucursales o cajeros automáticos propios para retirar efectivo. Sin embargo, debido a la colaboración de Vivid con varios proveedores, similar a los bancos en línea, es posible retirar efectivo de forma gratuita en todo el mundo con tu tarjeta de débito Vivid. Esto es válido si retiras al menos 50€ y hasta un límite de 200€ (Vivid Standard) o 1.000€ (Vivid Prime) por mes. Para otros casos, se aplicará una tarifa del 3% del monto deseado, con un mínimo de 1€.

Sí, desde el verano de 2022 puedes cargar efectivo en tu cuenta de Vivid en varias tiendas como Penny, DM o Rossmann. Esto se realiza fácilmente generando un código de barras en la aplicación y presentándolo en la caja. Sin embargo, con la suscripción Standard, cada depósito de efectivo tiene un interés del 2,5%, mientras que con la suscripción Prime puedes cargar 200€ de forma gratuita y luego se aplicará un interés del 1,5% por cada carga adicional.

También puedes transferir dinero desde otra cuenta corriente a tu cuenta de Vivid o utilizar la función “Top-up” para cargar tu cuenta en tiempo real de forma gratuita con hasta 1.000€, por ejemplo, mediante Apple Pay, Google Pay o transferencia SEPA.

Además, tienes la opción de solicitar dinero a amigos, conocidos y otras personas. Solo necesitas el número de teléfono de la persona de la que deseas recibir dinero. Luego, esa persona recibirá un enlace por mensaje de texto para realizar la transferencia. De esta manera, incluso es posible depositar efectivo en Vivid Money de forma indirecta, dándole el efectivo a un amigo y luego enviándole un enlace de pago por la cantidad exacta.

Dado que es posible crear hasta 15 subcuentas con su propio IBAN en Vivid, no hay un solo IBAN. Para encontrar el IBAN de una subcuenta, simplemente selecciona la Pocket correspondiente en la vista general de Pockets de la aplicación Vivid. Luego, haz clic en el ícono de engranaje en la esquina superior derecha. A través de allí, puedes personalizar el nombre y la imagen de vista previa de la Pocket, así como ver la información del IBAN y el BIC.

Sí. Desde 2022, Vivid también ofrece cuentas comerciales. De esta manera, puedes administrar tu cuenta personal y comercial de manera conveniente en una sola aplicación. La cuenta comercial de Vivid viene con una elegante tarjeta de débito negra. Con la tarjeta comercial, también puedes obtener hasta un 4% de cashback en cada transacción.

En el momento de nuestro primer y segundo test (marzo de 2021 y septiembre de 2022), Vivid no solicitó información del historial crediticio (ASNEF) al abrir una cuenta. Si Vivid no cambia esto en el futuro, la cuenta de smartphone parece ser una alternativa interesante para una cuenta corriente sin verificar el historial crediticio.

Sin embargo, esto es diferente si solicitas la cuenta Vivid Now adicional. Dado que esto efectivamente te proporciona un sobregiro (overdraft), se realizará una verificación de solvencia y se consultará tu historial crediticio (ASNEF) al solicitarlo. Sin embargo, la apertura de la cuenta Vivid Now es solo una opción adicional voluntaria.

La seguridad y la protección de datos son temas importantes para Vivid. Esto comienza con la tarjeta de metal, en la que no se proporcionan datos personales aparte del nombre, y continúa con el procesamiento de datos.

Además, todos los datos de los clientes se almacenan en centros de datos seguros en España y no en servidores extranjeros. El acceso a la aplicación se realiza a través de una contraseña elegida por el usuario, Face ID, Touch ID o código PIN. Incluso el dinero depositado en la cuenta está seguro, al menos hasta un monto de 100.000 euros. Esto se debe a que, a través del socio Solarisbank, donde se abre la cuenta en última instancia, el dinero depositado en la cuenta de Vivid está protegido por el Sistema de Garantía de Depósitos alemán (DGS) hasta un monto de 100.000 euros.

Vivid Money no trabaja con Bizum. Es decir que no puedes hacer un bizum a tus amigos que tienen una cuenta Vivid como cuenta principal. Sin embargo, además de las transferencias bancarias tradicionales (que tardan uno o dos días en llegar) puedes enviar dinero instantáneamente a través de la app de Vivid hacía tus contactos que poseen una cuenta Vivid. Te bastará seleccionar su número de teléfono móvil o nombre de usuario y decidir el importe para enviar. La transferencia es inmediata.