ASNEF-EQUIFAX y los ficheros de morosos en España: Qué saben sobre ti y por qué son importantes

Los ficheros de moroso son un elemento importante para una economía sana. Propiamente llamados ficheros de información de solvencia patrimonial y crédito, dichos ficheros son listas de consumidores manejadas por empresas privadas. Están regulados por ley y activos en España desde el século pasado. Pero ¿Cuál es la actividad de los ficheros de solvencia y qué consecuencias lleva estar incluído en un fichero?

En este artículo te explicamos todo lo que tienes que saber sobre los ficheros españoles, cómo puedes consultarlos y unos consejos para salir del fichero.

Los ficheros de solvencia españoles: Qué son y por qué existen

Estar en un fichero de morosos significa haber tenido problemas en el pago de algún préstamo personal, de una tarjeta de crédito o de un crédito online. También puede ser que una empresa de telefonía o de la electricidad incluya a sus clientes. Dicho esto, estar en un fichero de morosos conlleva dificultad en obtener algunos productos bancarios o abonos mensuales. Esto se debe a qué al pedir un préstamo, el banco averiguará la presencia de sus clientes en los ficheros y rechazará aquellos que llevan impagos, según la imagen a seguir.

Desde 1992, año de fundación del primer fichero español BADEXCUG, los ficheros de solvencia comunican a las entidades de créditos (bancos y proveedores de crédito) y a las empresas interesadas, información sobre el historial crediticio de las personas inscritas. Además de sus datos personales, los ficheros incluyen información sobre los préstamos pedidos, los impagos como también los abonos o tarjetas de crédito activas. Esta información es usada por el banco para tomar una decisión: Si tu perfil encaja con su perfil ideal, te concederán el préstamo que estás buscando, sino rechazarán tu solicitud.

El proceso de consulta de un fichero de solvencia por parte de un banco

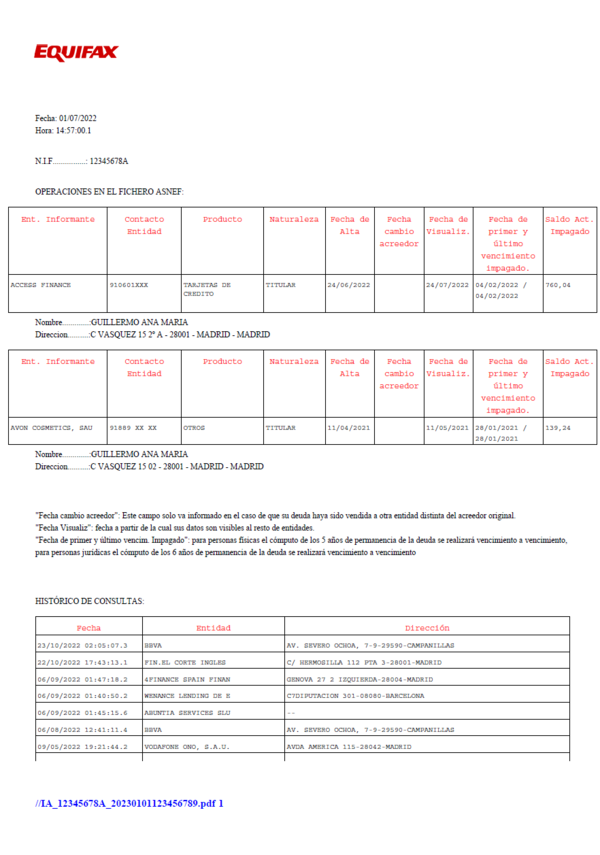

Lista de los ficheros de morosos activos en España (2023): Cuántos ficheros hay en España y lo información que proporcionan

En España hay dos tipos de ficheros de solvencia: los ficheros de morosos (como ASNEF o RAI) y los ficheros de solvencia patrimonial (como CIREX o CIRBE). La diferencia entre los dos es que en los primeros solo están incluidas aquellas personas con deudas impagadas en cuanto que en los segundos, todas aquellas personas que pidieron una deuda (aún habiéndola pagado correctamente). Sin embargo, los ficheros de morosos son los más utilizados por los bancos y los más conocidos por los consumidores.

Qué saben los ficheros de moroso sobre mi? Ejemplos de fichas personales de ASNEF, CIRBE y ICIRED

La pregunta de un millón es que información de nuestra persona guardan los ficheros de morosos. Ahora bien, como viste en la tabla de arriba, hay ficheros positivos y negativos. Esto significa que algunos guardan toda la información sobre tu historial creditcios, mientras que otros solamente la información negativa (impagos).

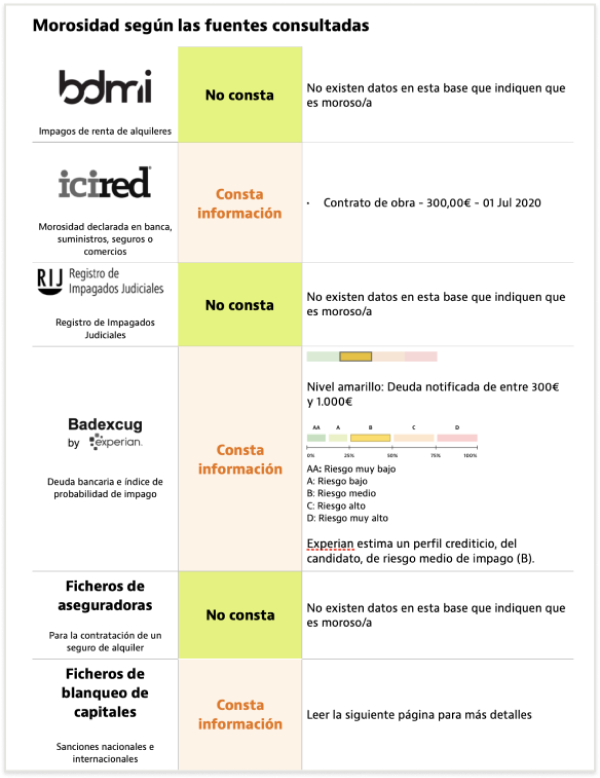

Generalmente en las fichas de los ficheros encontrarás desde 1 hasta 4 partes:

- Tus datos personales (Nombres y apellidos, DNI, lugar de residencia)

- Los datos de los cumplimientos o incumplimientos dinerarios: Nombre de la entidad, fecha de abertura, impago y cierre, importe prestado y importe impagado

- Una lista de consultas de todas las entidades que pidieron tu información con la respectiva fecha de consulta

- Un scoring crediticio: Experian es el único Bureau de Crédito que proporciona un puntaje basado en una muestra representativa de su población. Es decir que tu perfil será clasificado según 5 niveles de riesgo de impago

Ejemplo fichero ASNEF

Ejemplo fichero Idealista

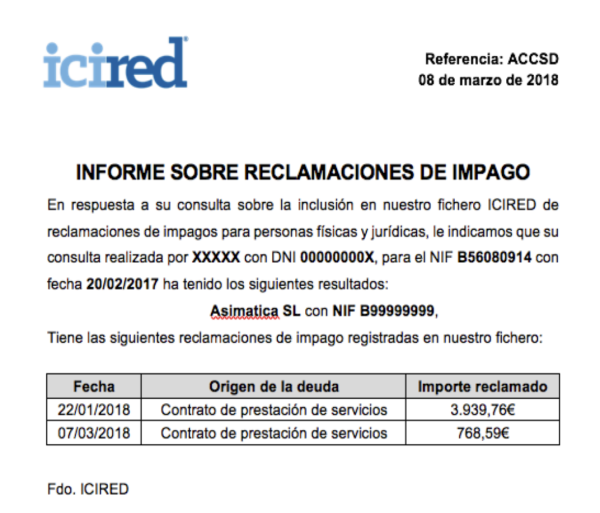

Ejemplo fichero Icired

Cómo saber si estás en un fichero de morosos: Formulario de solicitud y derecho de acceso

Si quieres consultar un fichero de morosos gratuitamente, tenemos buenas noticias! Es tu derecho, gracias a la normativa de protección de datos, poder requerir la información sobre tu persona guardada por un fichero de morosos.

Generalmente, puedes enviar una solicitud por correo electrónico (los mencionados en la tabla de arriba) con tus datos personales y una fotocopia de tu DNI. Algunos ficheros como BADEXCUG, CIREX y ASNEF llevan formularios de consulta propios que puedes consultar en los respectivos enlaces.

El único fichero que se distingue por su práctica de consulta es el fichero CIR del Banco de España para la cual te mandamos a este enlace para que averigües si deseas consultar el fichero a través del portal BDE o por otra vía.

Inclusión en un fichero de morosos: Es legal incluir en un fichero de morosos? Te explicamos quién puede hacerlo y cómo

Incluir a una persona en un fichero de solvencia patrimonial y crédito es legal. Sin embargo, hay algunas obligaciones que la entidad que incluye a uno de sus clientes tiene que respetar. Primero, el cliente tiene que ser informado de la posibilidad de inclusión en un fichero. Al pedir un préstamo, siempre hay que incluir una clausula en el contrato.

Segundo, antes de incluir un cliente en un fichero de morosos, hay que requerir el pago de la deuda. Tercero, la entidad responsable del fichero (ASNEF, Equifax, Idealista o Icired) tiene que informar al cliente de su inclusión.

Respetando estos tres puntos, cualquier entidad con la cual tienes una deuda puede incluir tu perfil en un fichero de morosos. Icired, es el único fichero que permite a cualquiera (también a particulares) incluir alguien en un fichero. Los otros ficheros normalmente requieren que la entidad sea registrada en su lista de miembros.

Cómo salir del fichero de morosos: Dos maneras para salir de ASNEF u otro fichero

Si estás en un fichero de morosos ya sabes que las consecuencias no son lindas: problemas en obtener financiación, rechazo de solicitudes de tarjetas o hasta de servicios básicos como cambiar el proveedor de la luz. Salir del fichero te permitirá gozar de vuelta de todas las posibilidades de un buen pagador.

Hay dos maneras para salir de un fichero:

- Pagar tu deuda o esperar que la deuda prescriba

- Salir por vía legal en el caso de que la inclusión haya sido injusta

Los de GIROMATCH hemos preparado una guía para los pasos a seguir para salir de ASNEF.

Pedir un préstamo estando en un fichero de morosos: Qué datos quieren los bancos sobre sus clientes

Al pedir un préstamo online, tanto a través de un intermediario de crédito como directamente a un proveedor de crédito, el banco en cuestión analizará tu perfil de pago. Contrariamente a lo que se cree, la consulta en un fichero de moroso como ASNEF, no es la única manera que los bancos utilizan. Piensa en que hay también bancos que no miran ASNEF.

Tu perfil de crédito será evaluado a través de: tus ingresos y gastos, tu situación personal (residencia, vida laboral, situación familiar), y tu historial crediticio (remembolsos, historial e préstamos y registro de impagos).

Ingresos y gastos

El banco evaluará la relación entre tus ingresos y gastos para ver si puedes pagar la financiación pedida.

Situación personal

El banco considera si tienes una casa de propiedad propia (para usar como aval), tu vida laboral (contrato determinado o indeterminado) y los hijos a cargo.

Historial crediticio

El banco averiguará tu nombre el los registros de impago bien como en los ficheros de autoprotección y positivos.

Preguntas frecuentes sobre los ficheros de morosos

Dependiendo del fichero en cuestión, la deuda mínima para ser incluido en un fichero de morosos puede ser de 50,-€ (ASNEF, AEMIP, CIREX), de 300,-€ o de 1.000,-€ (CIR).

Consultar las informaciones sobre tu persona, incluidas en un fichero de morosos, es siempre gratis. Esto se debe a la Normativa sobre la Protección de Datos Personales. Para poder consultar el fichero puedes buscar el respectivo formulario de solicitud o simplemente mandar un correo donde pides la consulta de tus datos. Envía tus datos personales y una fotocopia de tu DNI juntos con el correo. En esta tabla encuentras los correos de contacto de los ficheros españoles.

Según nuestra búsqueda, hay 10 ficheros de morosos activos en España. Los más usados por los bancos son el fichero ASNEF y los ficheros de Experian Bureau de Crédito. Experian firmó varios contratos a partir de 2002 con ficheros existentes (como Infodeuda, Dicodi y Información Técnica del Crédito) lo que amplió su base de datos consistentemente.

La manera más simple y recomendable para salir de ASNEF es pagar la deuda. Sin embargo, si te incluyeron en ASNEF injustamente o quieres renegociar tu deuda, puedes empezar un proceso legal acudiendo a la Ley de la Segunda Oportunidad. Puedes encontrar toda la información necesaria en nuestra guía detallada.